Anticipó la crisis y el colapso del modelo económico

Este escritor y ensayista canadiense propone rescatar a los ciudadanos desahuciados antes que a los bancos y pasar página respecto a la deuda para prosperar

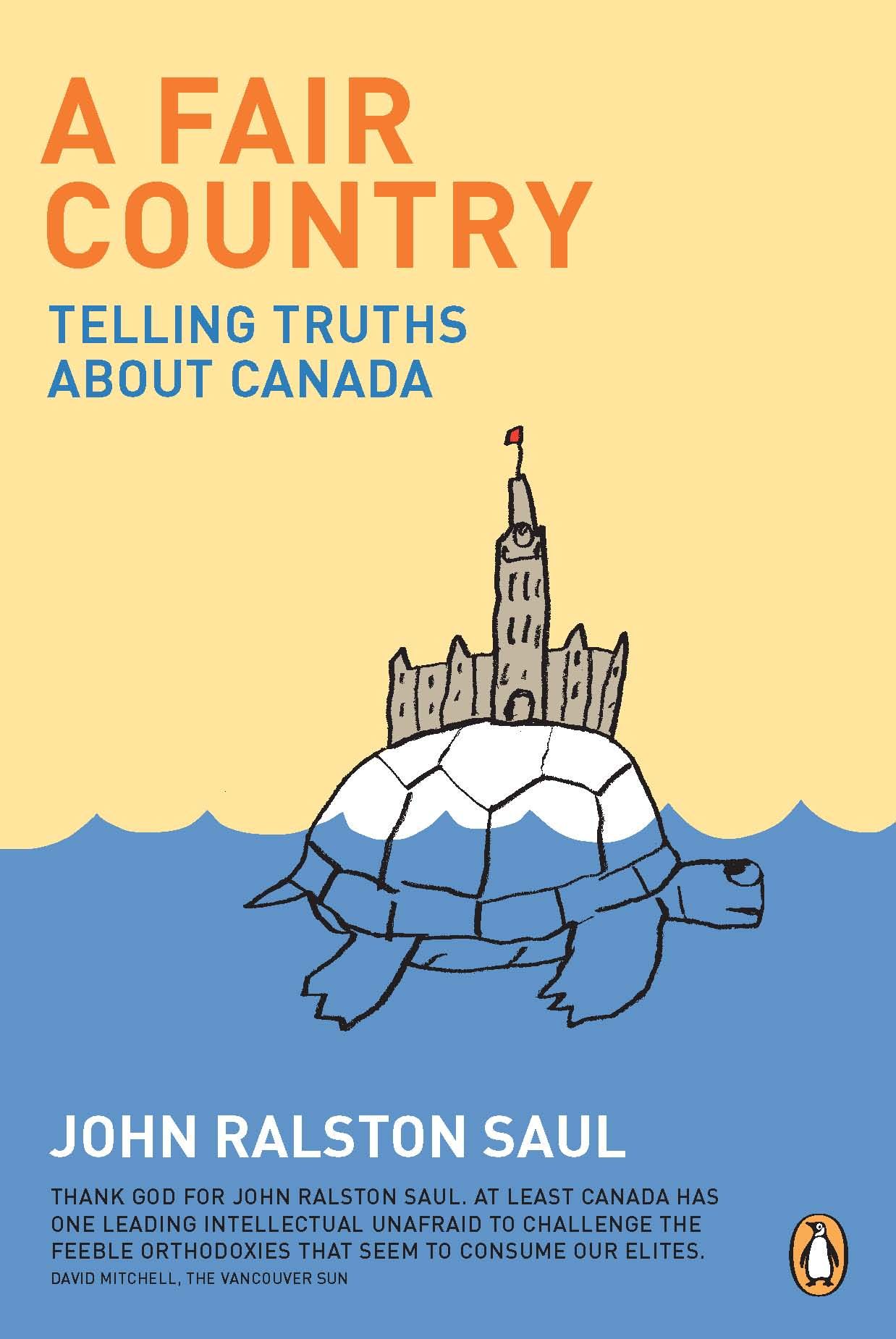

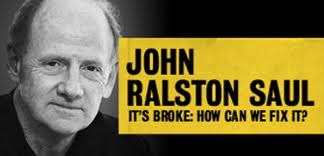

La persecución del Santo Grial del crecimiento es un error; la economía se ha convertido en asunto de ficción; el dinero ya no representa nada real; hay que reconsiderar qué es una deuda y qué papel deben desempeñar los bancos en un nuevo mundo. Estas son algunas de las ideas que vertebran el pensamiento de John Ralston Saul, escritor, ensayista y filósofo canadiense al que la revista Time calificó de “profeta”.

Por alternativo que pueda resultar su discurso, Ralston está lejos de ser, a sus 64 años, un perroflauta. Alto, delgado y de elegantes andares, acompaña su aspecto de dandi con un discurso sin paños calientes. No reniega del capitalismo; de hecho, reivindica a uno de los referentes del liberalismo, Adam Smith. Pero propone medidas como que se rescate a los ciudadanos desahuciados o sepultados por una hipoteca en vez de salvar a unos bancos que solo conseguirán que la espiral de la deuda siga creciendo.

Una cita poderosa encabeza su último libro, El colapso de la globalización y la reinvención de mundo: “Todavía no entiendo del todo por qué ocurrió. Alan Greenspan, 23 de octubre de 2008”. La frase del exdirector de la Reserva Federal estadounidense da la medida del desconcierto que ha creado la crisis, incluso entre aquellos que la incubaron. Y a ese desconcierto es a lo que se viene enfrentando en los últimos años este pensador canadiense que nada a contracorriente.

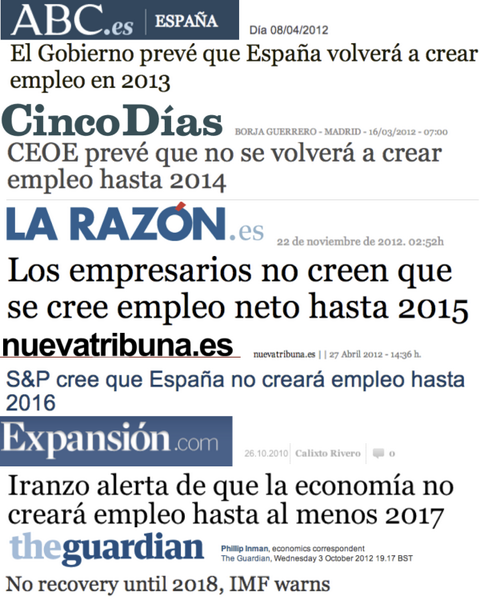

PREGUNTA: Estamos inmersos en un periodo negro de la economía, y no parece que las cosas mejoren sustancialmente, ni en el mundo, ni en España, ni…

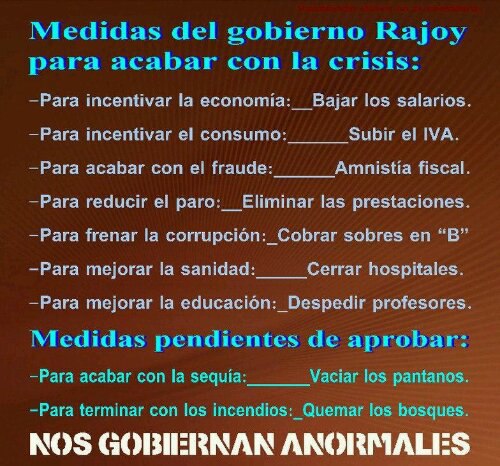

RESPUESTA: Existe una nueva religión absoluta del crecimiento, el comercio, la santidad de la deuda y de los contratos comerciales, con la que intentan hacernos creer lo inteligentes que son los políticos y lo estúpidos que somos los demás. Da igual lo mala que sea la situación actual, ellos siguen aplicando las mismas recetas, haciendo lo mismo. Eso es lo que se está haciendo en España y en todas partes. El sistema avanza en la misma dirección. Los problemas que hay se están agravando. Nadie reconoce cuál es el auténtico problema. El crecimiento no nos va a sacar de donde estamos; la austeridad, tampoco. Veremos cómo resisten todo esto las democracias. Están poniendo la democracia en peligro.

P: ¿Y eso qué significa?

R: La ironía es que la globalización ha conducido a lo opuesto de lo que prometía. Prometió competencia, y ha causado el regreso a los oligopolios; prometió renovación del capitalismo, y ha supuesto la vuelta al mercantilismo; prometió el final del nacionalismo feo [sostiene que también hay un nacionalismo positivo], y ha traído la era más nacionalista desde el final de la Segunda Guerra Mundial. Prometió crecimiento, no tenemos crecimiento; prometió empleo, no tenemos empleo… y así se puede seguir con la lista. Nada de lo prometido ha ocurrido. Dijeron que con el keynesianismo se imprimía mucho dinero; que había que controlar el dinero en circulación y que eso haría funcionar la economía. El hecho es que todo este periodo ha llevado a la mayor expansión en la cantidad de dinero en la historia del mundo, hemos visto cientos de ejemplos de nuevos tipos de dinero: las tarjetas de crédito, los bonos basura, los derivados… Todo eso es imprimir dinero, pura inflación de la cantidad de dinero. El argumento capitalista era que el dinero era lo que engrasaba la maquinaria. Pero llegado un momento dijeron: el dinero es real, por eso es bueno tener a gente trabajando en el sector financiero. ¿Las fusiones y grandes adquisiciones de empresas?: eso es imprimir dinero. Cada vez que una compañía compra otra y se endeuda en, digamos, 700.000 dólares, eso quiere decir que se acaban de imprimir 700.000 dólares, acaban de crear 700.000 dólares que antes no existían. Nunca tuvimos tanto dinero circulando en el mundo y tan mal repartido. Y por eso cuando ocurre la crisis, la gente que es parte de esa lunática inflación dice: hay que salvar a los bancos.

P: ¿Y no hay que rescatar a los bancos?

R: No hay razón para salvar a los bancos, no necesitamos tanto dinero. Lo razonable habría sido aprovechar la oportunidad para limpiar el desorden. No hay más que tomar el ejemplo español de Bankia. Una buena política habría sido, por ejemplo, que el Gobierno anunciase que pagaría todas las hipotecas hasta una cantidad determinada, pongamos 300.000 euros. Das el dinero a la gente que está en su casa y que tiene una hipoteca, y de hecho salvas a los bancos: es el ciudadano

el que da el dinero a los bancos al cancelar su hipoteca. De pronto, la gente ya no tiene deudas y puede gastar lo que gana. Así es como se crea una clase propietaria y además se relanza la economía. Es tan simple.

P: ¿Y eso es posible?

R: Por supuesto. Para mí la pregunta es: ¿es posible que demos todo ese dinero a los bancos, que fueron los que crearon el problema, para que no se gasten ese dinero y para que continúen autoconcediéndose enormes bonus? ¿Es eso posible? ¿Es eso legal? ¡Vamos, denme un respiro! Hay otra opción: no queremos salvar a todos los bancos, no queremos tanto dinero, así que paguemos 150.000 euros de esas hipotecas y cancelemos el resto de la deuda, 150.000. Los Gobiernos tienen el poder para hacerlo. De ese modo, 150.000 euros no vuelven a los bancos, limpias el sistema bancario y reduces la cantidad de dinero que circula, que es algo positivo

P: Pero no debe de ser tan fácil de hacer. Por ejemplo, la gente que alquila se sentiría agraviada.

R: Habría que estudiar los números. La política económica es intentar mover las cosas en una buena dirección. No significa hacer exactamente lo mismo en cada sitio, ni significa que tengas que hacerlo todo a la vez. Resuelves primero ese gran problema y luego haces un programa para alquileres de forma que la gente pueda comprarse la casa que está alquilando. Se pueden hacer más cosas. Por ejemplo, dar una renta mínima a la gente en vez de que tenga que hacer colas para acceder a prestaciones, subsidios y ayudas, en vez de humillarla examinando sus requisitos una y otra vez; ayudas que además resultan caras de administrar… Muchos conservadores, liberales y socialdemócratas responsables están de acuerdo en que sería mucho mejor una renta garantizada anual. Supondría liberar a la sociedad, devolver a la gente el respeto por sí misma. La gente humillada o marginada se sentiría parte de la sociedad. Es curioso, pero hay mucha gente que está de acuerdo con estas ideas.

P: ¿Ah, sí?, ¿y dónde están esos conservadores y liberales que piensan así?

R: ¡En todas partes! No están entre los neoconservadores, pero sí entre muchos conservadores. Muchos empresarios creen en esto. Pero como el debate se pierde en los pequeños detalles y la idea dominante es que hay que reducir el peso del Estado, nadie pone estas cuestiones sobre la mesa.

P: ¿Qué posibilidades hay de que algo como lo que relata se pueda llevar a cabo?

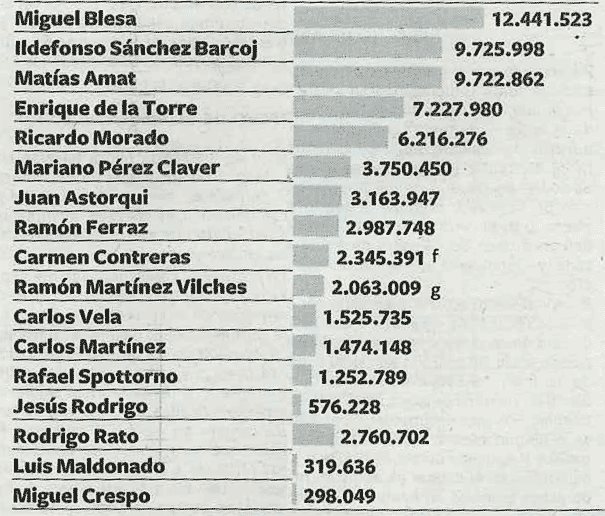

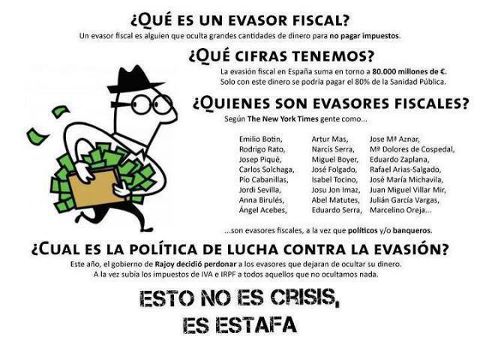

R: Hay posibilidades, por supuesto; han sido posibles muchas otras cosas en los últimos años. Por ejemplo: la clase directiva del sector privado ha conseguido, presionando a los Gobiernos, regulaciones que han convertido el fraude en algo legal. Ahí están esos consejeros delegados percibiendo bonus y participaciones en las acciones, ganando millones cada año: ¡pero si solo son gerentes! Están en el puesto por cinco años, se irán a jugar al golf cuando se retiren, ¡no son nadie! ¡Nadie conoce sus nombres, no han hecho nada en particular! ¿Deberían cobrar esos bonus cuando la empresa va mal? Ese no es el debate. El debate es: ¿deben recibir bonus? ¡Si ya les han pagado! Han usado su influencia para cambiar el sistema impositivo en todos los países para no tener que pagar demasiados impuestos por esos bonus. Eso es fraude. Probablemente, los dos ejemplos más evidentes de fraude desde la Segunda Guerra Mundial son: el cambio en las disposiciones de ingresos de los directivos, fraude evidente hecho legal, y la transferencia de la deuda privada de los últimos años al sector público.

P: La Unión Europea está corroída por la deuda…

R: Hay quien plantea los eurobonos como solución a la crisis europea. ¿Estamos de broma? Yo digo: acabemos con la deuda. No pueden admitir que se han equivocado, así que hacen como que los bonos son algo que les permite coger toda la deuda, colocarla en los bonos y venderlos. Están colocando a la civilización europea bajo el peso de una deuda que no existe. Si tuvieran algo de imaginación y algo de coraje, convocarían una cumbre y dirían: sí, los españoles han hecho mal esto, y los griegos han hecho cosas horribles con esto, pero ninguno de nosotros es una parte inocente; ¿cómo podemos resetear el reloj? Básicamente, vamos a envolver parte de esta deuda en un sobre, escribiremos en el sobre la frase “Esto es muy importante”, lo pondremos en un cajón, lo cerraremos y tiraremos la llave. ¡Hay que pasar página, hay que superarlo! En vez de esto, están intentando volver a hacer lo mismo que vienen haciendo durante años, pero como si no lo hicieran.

P: Una propuesta sorprendente…

R: La mía es responsable y honesta. Ellos están haciendo una propuesta delirante e increíblemente complicada que no va a funcionar y que no nos lleva a ningún sitio. Y en el camino hacen que la gente sufra. ¿Qué piensan que van a decir los griegos cuando les reduzcan el salario mínimo en un 22%? Está claro que esto es como una cuestión religiosa. Como la economía es la nueva religión, han aplicado la moral a la economía. La deuda pública tiene peso moral, pero la privada no. ¿Cómo se come eso? Este es uno de los fracasos de la globalización. Si el sector privado se puede librar de la deuda, el sector público también.

P: Pero entonces, ¿qué pasa, que la deuda en realidad no existe?

R: La verdad es que no. El dinero es una convención. Un árbol es real, el dinero es una convención. Los necios, cuando llega la crisis, están convencidos de que el dinero es real. Enrique IV fue considerado como el Buen Rey porque Francia estaba hundida por la deuda y la hizo desaparecer; a partir de ese momento vivieron 250 años de prosperidad, por quitarse la deuda; Atenas construyó toda su historia tras haberse librado de su deuda; el imperio norteamericano está enteramente construido sobra una quita, se quitaron la deuda de en medio cinco veces entre la guerra civil y 1929; la riqueza de Estados Unidos a lo largo del siglo XX está enteramente construida sobre el hecho de no haber pagado su deuda en 1929: tomaron dinero prestado en Europa, en los mercados, y con eso construyeron ferrocarriles, carreteras, rascacielos y tuvieron un colapso económico: quienes les dejaron dinero lo perdieron y ellos se quedaron con sus infraestructuras. Estados Unidos vivió cinco colapsos que al final le dejaron libre de su deuda y le permitieron convertirse en líder a partir de 1935.

John Ralston Saul es un hombre apasionado, un orador nato. No es un anticapitalista. Se declara partidario de muchos de los preceptos de Adam Smith, de la propiedad privada, del mercado, y también de los servicios públicos. Dice que el capitalismo va a continuar. Pero considera que la globalización ha hecho daño. Y señala algunos culpables en su libro. Cita a la Sagrada Congregación para la Propagación de la Fe: economistas, directivos, consultores y propagandistas, es decir, periodistas de economía: “Difundieron la idea de que el comercio libre, la globalización y la búsqueda del crecimiento eran el único camino a la prosperidad”, manifiesta.

El ensayista canadiense carga contra la llamada generación del informe. Sostiene que el mundo está en manos de economistas y empresarios de capacidades muy limitadas y que en muchos casos son “analfabetos funcionales”. Gente que solo contempla el corto plazo.

“Los historiadores económicos son los intelectuales; los macroeconómicos son los semiintelectuales que dieron forma a las ideas, y luego están las abejas trabajadoras, que trabajan en lo micro, que no piensan y solo hacen números. Se eliminó a los historiadores porque, una vez que tienes la verdad, no quieres que el pasado sea examinado. Promocionaron a los semiintelectuales a los altares. Y elevaron a los que solo hacen números”.

Dice que estamos en manos de estos últimos. Explica que el apogeo de la globalización se produjo a mediados de los noventa, años en que el comercio vivía días de máxima liberalización, los impuestos a las grandes fortunas se difuminaban, las privatizaciones y la desregulación campaban a sus anchas y la civilización occidental abrazaba la religión neoliberal y adoraba el mercado global.

P: Usted ya viene alertando desde hace tiempo contra la globalización…

R: Se veían signos de que la globalización estaba llegando a su fin desde 1995. La globalización se está derrumbando por los defectos que contenía desde el principio como programa ideológico-filosófico-social. Todavía estamos viviendo sus consecuencias: si España se rompe, si Grecia deja de ser una democracia, si en Canadá se producen problemas internos que la resquebrajan, todo ello, en gran parte, será un resultado de la globalización. Yo soy un gran admirador de Stiglitz y Krugman [en alusión a los dos reputados premios Nobel de Economía], pero son dos economistas, y no lo pueden evitar, se fijan en los detalles: habría que hacer esto, habría que hacer lo otro… Hacen bien, pero se les escapa la cuestión principal, la naturaleza de lo que está pasando, la naturaleza de la bestia llamada globalización.

P: Sostiene usted que la globalización se convirtió en religión, en dogma…

R: El Vaticano, en sus momentos de gran poder, era religión de modo marginal; más bien era una cuestión de política y de poder; con la globalización pasa algo similar: es algo económico, de modo marginal; es una cuestión de política y de control, de poder; es un modelo social, igual que la Iglesia católica lo fue o el imperio británico. Y se rompe porque como modelo social no funciona y siembra la catástrofe por el camino. En realidad, la globalización viene de un grupo de gente bastante marginal que tomó unas viejas ideas de mediados del siglo XIX pasadas de moda. Una de ellas era inglesa: el comercio libre, y la otra era el capitalismo de bucaneros, que se remonta a finales del XIX en Inglaterra y Estados Unidos. Unieron las dos cosas y dijeron: esta es una gran idea. Y no pensaron en las consecuencias de la unión de esas dos ideas. En la crisis de los años setenta estábamos con excedentes de producción, no se debía resolver el problema incrementando el comercio, porque ya había demasiados bienes. Es decir, la solución que encontraron para el problema era la contraria a lo que se necesitaba. Llevamos 30 años de abrumadora mediocridad intelectual, sin sentido de la historia, ni imaginación, ni creatividad, sin pensar qué estamos haciendo y adónde vamos: una gran banalidad con tremendos resultados.

Fuente: Diario El País